- 移動平均線って何?

- 具体的にどうやって使うの?

- 移動平均には他に種類があるの?

これらの疑問について解説します。

移動平均線とは

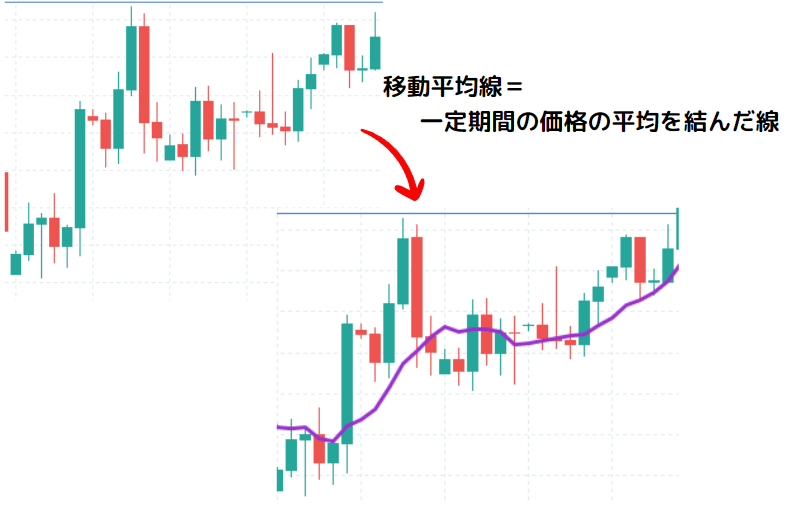

移動平均線は、過去一定期間の価格の平均を算出し、チャート上に表示することでトレンドを視覚的に捉えるためのインジケーターです。

移動平均線の目的は、価格の変動を滑らかにし、トレンドの方向性を明確にすることにあります。これにより、トレーダーはトレンドの転換点や持続性を判断しやすくなります。

移動平均線の種類

移動平均線にはいくつかの種類があり、それぞれ計算方法や特徴が異なります。

単純移動平均線(SMA)

単純移動平均線(SMA)は、一定期間の価格の平均値を連続して計算し、線で結んだものです。

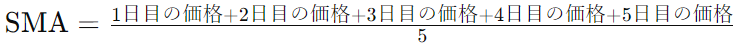

例えば、5日間の単純移動平均線(5日SMA)の場合、以下のように計算します。

この値をチャート上にプロットし、次の日のSMAも同様に計算していくと、SMAの線が形成されます。

[価格]部分は、始値/高値/安値/終値 どれを採用しても構いません。使い道に応じて変えてください。

SMAは、他の移動平均線に比べて、全てのデータポイントが同じ重みを持つため、計算が簡単で理解しやすいという特徴があります。

指数移動平均線(EMA)

指数移動平均線は、直近のデータに重みを置いて計算される移動平均線です。これにより、最新の価格変動に対して敏感に反応するため、トレンドの把握がより迅速に行えます。

最新の価格に対して敏感に反応させるメリットは、SMAに比べて、トレンドの変化を早期に把握できることです。

例えば、市場が急に上昇し始めた場合、EMAはSMAよりも早く上向きになります。これにより、トレーダーはトレンドの初期段階でエントリーすることができます。

短期的な価格変動が重要なデイトレードやスキャルピングに適しています。

加重移動平均線(WMA)

加重移動平均線は、各データポイントに異なる重みをつけて計算される移動平均線です。直近のデータにより大きな重みを与えることで、価格変動に対する感度を高めています。

重みをつけるという点では、EMAと同じです。EMAよりも重み付けを柔軟に設定でき、より価格変動を敏感に捉えることができます。

移動平均線の計算方法

説明の流れとして計算方法を乗せますが、インジケータを自作とか、より詳しく値の仕組みを知りたいという場合以外は読み飛ばしてもらって構いません。

SMAの計算方法

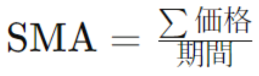

単純移動平均線は、指定期間の価格の合計をその期間で割ることで求められます。

簡単な例で説明します。

例えば、ある株の5日間の終値が次の通りだったとします。

- 1日目:100円

- 2日目:105円

- 3日目:110円

- 4日目:115円

- 5日目:120円

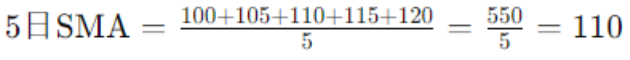

この場合、5日SMAは次のように計算されます。

つまり、この株の5日間の単純移動平均線の値は110円です。

この値をチャート上にプロットし、次の日(2日目~6日目)のSMAも同様に計算してプロット、という風に繰り返していくことでSMAの線が形成されます。

EMAの計算方法

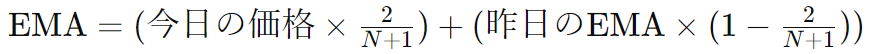

指数移動平均線は、以下の式を用いて計算されます。

※N=移動平均の期間

最初の価格は、SMAを使用し、その翌日以降は、上記の計算で求めます。

具体例を使って説明しましょう。5日間のEMAを計算する場合を考えます。

・初日の計算

まず、5日間のSMAを計算します。ここでは、以下のような株価があるとします。

- 1日目:100円

- 2日目:105円

- 3日目:110円

- 4日目:115円

- 5日目:120円

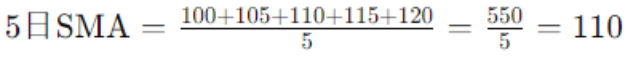

5日間のSMAは以下のように計算されます。

この110円が最初のEMAとなります。

・翌日以降の計算

次に、6日目の価格が125円だったとします。この場合の5日EMAは以下のように計算します。

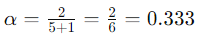

まず、平滑化定数を計算します。計算式の↓の部分です。

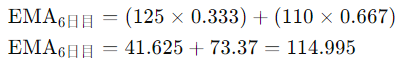

次に、6日目のEMAを計算します。

6日目の5日EMAは約115円です。

WMAの計算方法

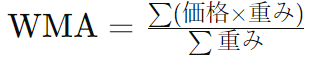

加重移動平均線は、各データポイントに重みをつけて計算します。

重みは通常、最新のデータに大きく設定されます。

具体的な例を用いて、5日間のWMAを計算してみましょう。

ステップ1: データを集める

例えば、次の5日間の価格データがあるとします。

- 1日目:100円

- 2日目:105円

- 3日目:110円

- 4日目:115円

- 5日目:120円

ステップ2: 重みを決める

5日間のWMAを計算するために、各日のデータに次のような重みを付けます(最新の日から重みが大きくなるようにします)。

- 1日目の重み:1

- 2日目の重み:2

- 3日目の重み:3

- 4日目の重み:4

- 5日目の重み:5

ステップ3: 価格データに重みを掛ける

各日の価格にその日の重みを掛けた値を計算します。

- 1日目:100円 × 1 = 100

- 2日目:105円 × 2 = 210

- 3日目:110円 × 3 = 330

- 4日目:115円 × 4 = 460

- 5日目:120円 × 5 = 600

ステップ4: 重み付き価格の合計を計算する

重み付き価格の合計を計算します。

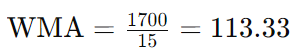

100 + 210 + 330 + 460 + 600 = 1700

ステップ5: 重みの合計を計算する

重みの合計を計算します。

1 + 2 + 3 + 4 + 5 = 15

ステップ6: WMAを計算する

重み付き価格の合計を重みの合計で割ります。

したがって、5日間の加重移動平均線(WMA)の値は113.33円となります。

移動平均線の実践的な使い方

移動平均線は、トレンドの把握やサポートとレジスタンスの確認、売買ポイントの発見に役立ちます。

トレンドの把握

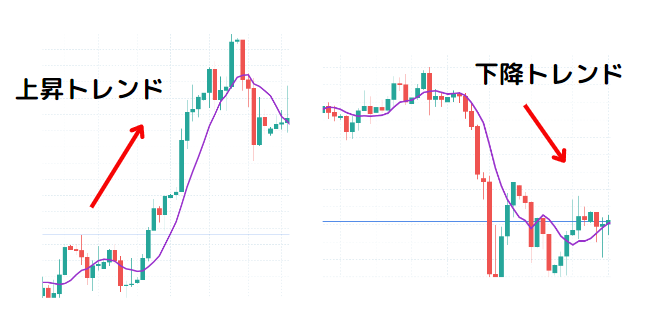

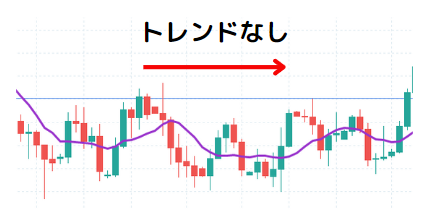

移動平均線の傾きや位置関係を観察することで、上昇トレンドや下降トレンドを識別できます。

移動平均線が上向きであれば上昇トレンド、下向きであれば下降トレンドと判断します。

サポートとレジスタンスの確認

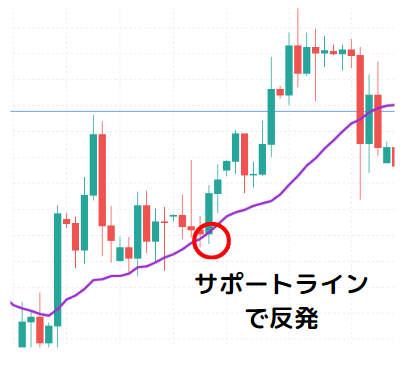

価格が移動平均線に接近すると、そのラインがサポートラインやレジスタンスラインとして機能することがあります。

これにより、エントリーポイントやエグジットポイントを見つけやすくなります。

このようなことが起きるのは、多くの投資家が移動平均線を用いているからで、トレーダーが特定の移動平均線を注視し、その水準で反応するため、価格もその水準で反発や反転しやすくなるということが起きます。

売買サイン(クロスオーバーシグナル)

短期移動平均線が長期移動平均線を上抜けると「ゴールデンクロス」、逆に下抜けると「デッドクロス」と呼ばれ、トレンド転換のシグナルとして利用されます。

移動平均線を用いたトレード戦略

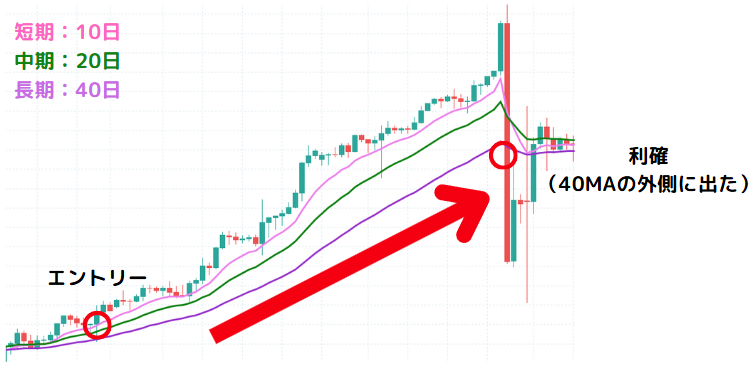

移動平均線の「帯」を使うトレンドフォロー戦略

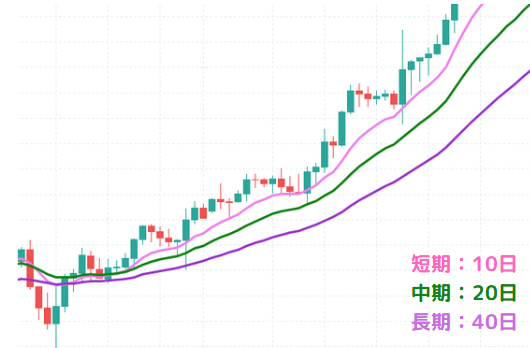

期間の異なる移動平均線を組み合わせることで、トレンドの持続性や転換点をより正確に把握できます。たとえば、短期/中期/長期として、10日/20日/40日という風に3本組み合わせるパターンがあります。(日数は好みで調整)

エントリー条件の例

🔹 ロング(買い)

- 3本のMAが上向きに並び、価格が短期MA(10EMA)より上

- 一時的に価格が10EMAの下に入るが、20EMAで反発

- 直近の高値ブレイクでエントリー

🔹 ショート(売り)

- 3本のMAが下向きに並び、価格が短期MA(10EMA)より下

- 一時的に価格が10EMAの上に入るが、20EMAで反落

- 直近の安値ブレイクでエントリー

損切り・利確の例

- 40MAの外側(=トレンド転換の可能性がある)

- 次のMAレイヤー or 主要なサポート・レジスタンス

ゴールデンクロスとデッドクロスによるトレンドフォロー戦略

ゴールデンクロスを買いシグナル、デッドクロスを売りシグナルとして利用します。これらのシグナルを確認したら、トレードを実行するタイミングを計ります。

エントリーポイントがわかりやすいので初心者に向いている戦略です。

エントリー条件の例

🔹 ロング(買い)

- 短期MA(10EMA)が長期MA(20EMA)を上抜け(ゴールデンクロス)

- 価格が両方のMAより上にある(トレンドの確認)

- エントリー後のローソク足が短期MAで反発

🔹 ショート(売り)

- 短期MA(10EMA)が長期MA(20EMA)を下抜け(デッドクロス)

- 価格が両方のMAより下にある

- エントリー後のローソク足が短期MAで反発

ただし、このシグナルは絶対ではありません。あくまで目安です。

クロスしたけどトレンドが発生しない「騙し」も多いです。

実際にこのサインを用いて過去検証を行った記事がありますので、参考にしてみてください。

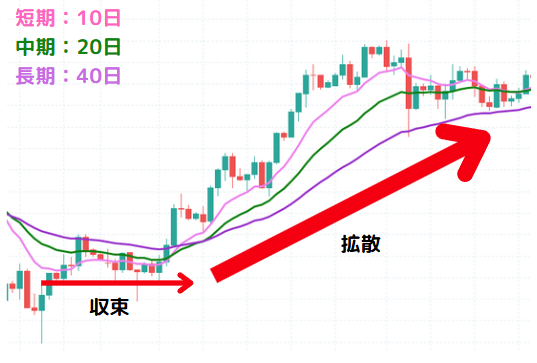

移動平均線の収束・拡散を利用した転換戦略

複数の移動平均線を使用し、価格が収束した後に起こるブレイクアウトを狙う トレード手法です。市場がエネルギーを溜め込んだ後、大きく動くタイミングを捉えることが目的です。

戦略の基本概念

- 移動平均線が密集しているときは、ボラティリティが低く「エネルギーを蓄えている」状態

- その後、価格が移動平均線を一気に抜けると、大きなトレンドが発生する可能性が高い

- 価格がブレイクした方向に沿ってエントリーし、トレンドに乗る

この戦略は、レンジ相場の終盤でブレイクアウトを狙う ため、ボラティリティの急上昇を活用し、短期狙いも可能です。

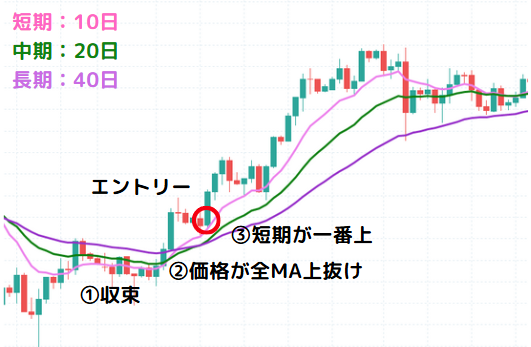

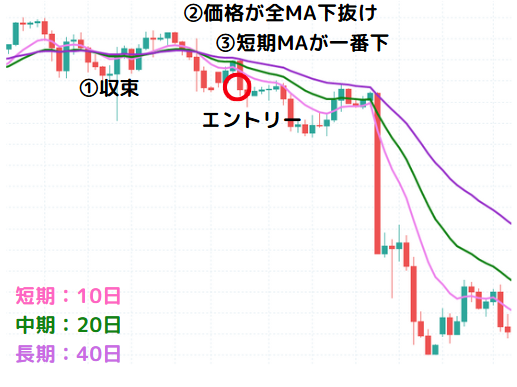

エントリー条件の例

🔹 ロング(買い)

- 10MA、20MA、40MAが狭い範囲に収束(ボラティリティ低下)

- 価格が上にブレイクし、すべてのMAを上抜ける

- 短期MAが中長期(20MA・40MA)の上に交差(ゴールデンクロス)

🔹 ショート(売り)

- 10MA、20MA、40MAが狭い範囲に収束(ボラティリティ低下)

- 価格が下にブレイクし、すべてのMAを下抜ける

- 短期MAが中長期MA(20MA・40MA)の下に交差(デッドクロス)

移動平均線の注意点

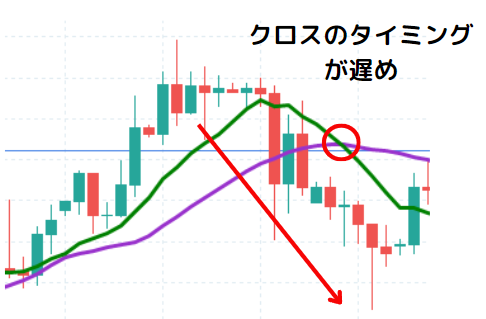

移動平均線を使用する際の注意点として、遅行性やダマシシグナルの存在があります。

遅行性の問題

移動平均線は過去のデータを基にしているため、価格変動に対して遅れが生じます。この遅行性を考慮してトレードする必要があります。

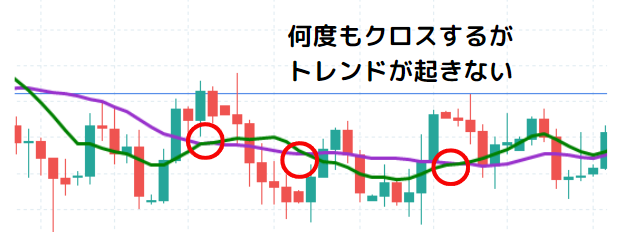

ダマシシグナルの対処法

移動平均線のクロスオーバーシグナルは必ずしも正確ではありません。

下記のように、クロスはするが、一向にトレンドが発生しないことも多々あります。

ダマシシグナルを避けるためには、他のインジケーターと併用したり、複数の移動平均線を使って確認することが重要です。

移動平均線のよくある質問

移動平均線の期間は何日(何本)が適切?

移動平均線の期間を何日(何本)に設定するのが最適か? これは、トレード戦略に応じて調整する必要があります。 設定する期間によって、以下のような特徴が得られます。

- 5~20本:価格に敏感に反応し、短期間のトレンドを捉えるのに適しています。

- 40~100本:中期のトレンド転換を見極めるのに活用されます。

- 200本:長期の市場全体の大局的な流れを確認するのに役立ちます。

トレードスタイル別の推奨移動平均線

| トレードスタイル | 推奨移動平均線 |

|---|---|

| スキャルピング | 5EMA、10EMA |

| デイトレード | 10SMA、20EMA |

| スイングトレード | 20SMA、50SMA |

| 長期トレード | 100SMA、200SMA |

ただし、スキャルピングを行う場合でも、長期の流れを把握するために100SMAを同時に表示させるのは有効な方法です。 そのため、ご自身のトレード手法に合わせて設定をカスタマイズすることが重要です。

最適なパラメータを見つけるには?

移動平均線の数値が多少違っていても、トレード成績に大きな影響を与えることは少ないですが、より精度の高いトレードを行うためには、過去検証(バックテスト)を行い、最適なパラメータを見つけることが重要です。

過去検証(バックテスト)の方法については、以下の記事を参考にしてください。

どの移動平均線を使えば良い?

移動平均線には 「単純移動平均線(SMA)」 や 「指数移動平均線(EMA)」、「加重移動平均線(WMA)」 など、いくつかの種類があります。それぞれに特徴があり、トレードの目的やスタイルに応じて最適なものを選ぶことが重要です。

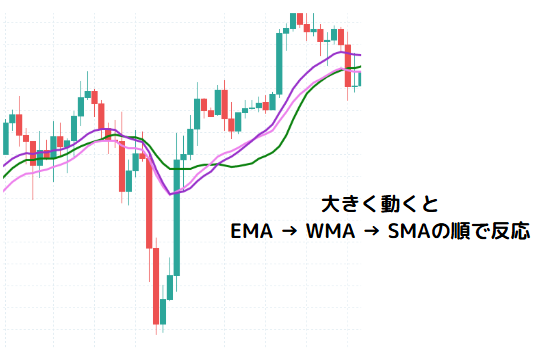

今回の記事で紹介したSMA/EMA/WMAを同じ期間(20本)で表示した場合の違いを見てみましょう。

下記の通り、トレンド中は大きな差は生じません。

しかし、市場が急変した際には、EMA→WMA→SMAの順で反応速度に違いが生まれます。

反応速度が早いメリットとしては、いち早くトレンドの頭を捉えられるという点で、デメリットとしては、ダマシに合いやすい、という点です。

つまり、EMAは早く動くため短期トレード向き、SMAは安定しており長期トレード向きという特徴があります。

この特徴を踏まえて、ご自身のトレードスタイルに合わせて選んでみてください。

| 移動平均線種類 | 特徴 | 適したトレードスタイル |

|---|---|---|

| 単純移動平均線(SMA) | すべてのデータを均等に扱い、なめらかで遅行性がある | スイング・長期トレード |

| 指数移動平均線(EMA) | 直近のデータに重みを置き、反応が速い | スキャルピング・デイトレード |

| 加重移動平均線(WMA) | 直近のデータほど重要視されるが、EMAよりも滑らか | デイトレード・スイングトレード |

チャートに何本表示させれば良い?

移動平均線の本数はトレーダーの好みですが、一般的には 1~3本 が主流です。

- 1本のみ(例:20SMA)

→ シンプルにトレンドを確認するなら1本でOK。 - 2本(例:50SMA × 200SMA)

→ 短期と長期のクロスを見るのに適しています(ゴールデンクロス・デッドクロス)。 - 3本(例:20EMA × 50SMA × 200SMA)

→ 短期・中期・長期のバランスを見ながら判断可能。

過去検証で試してみる

移動平均線がトレードに有効かどうかを判断するには、本番のトレードを行う前に、過去のチャートで検証することが重要です。

実際に、過去検証ソフト「Forex Tester」 を使って、移動平均線の有効性を検証してみました。

この検証は ツールの使い方や検証の流れを解説することがメイン だったため、成績自体はそれほど良くはありません。

しかし、どのように移動平均線を活用すれば効果的なのかを理解するのに役立つ内容 になっています。

本番トレードに移行する前に、自身のトレードスタイルに合った移動平均線の設定を検証することが大切 ですので、ぜひ参考にしてみてください!

まとめ

移動平均線は、FXトレードにおいて非常に有用なインジケーターです。

そのシンプルさから初心者でも使いやすく、トレンドの把握やエントリーポイントの決定に役立ちます。

しかし、遅行性やダマシシグナルに注意しながら、他のインジケーターと組み合わせて使用することで、より精度の高いトレードが可能となります。継続的な学習と実践を通じて、移動平均線を効果的に活用し、トレードスキルを向上させましょう。