- トレードルールはどうやって作るの?

- ルールを作る具体的な流れは?

- 勝てるルールなのか判断する方法は?

これらの疑問を解消します。

※当記事には、アフィリエイトリンクが含まれております。

FXトレードルールとは?

トレードルールとは?

トレードルールとは、一言で言えば「何を根拠にトレードするか」を明確に定めた指針です。

これを「トレード戦略」や「トレード手法」と呼ぶこともあり、トレーダーが取引を行う際の行動基準として機能します。

相場は上がるか下がるかが常にランダムであり、明確な根拠なしに売買を行うことはギャンブルと変わりません。

FXトレードで安定した利益を得るためには、感情に左右されず、一貫したルールに基づいてトレードを行うことが不可欠です。

なぜトレードルールが重要なのか?

一貫したルールに基づいたトレードを行うことで、そのルールに基づく期待値(勝率や利益率)に近い結果を得られる可能性が高まります。

逆に、多くのトレーダーが初期段階で失敗する主な原因は、明確なルールを持たないことにあります。

この記事では、FXトレードにおける基本的なルール設定の方法について、具体的なステップを詳しく解説します。これを参考に、自分自身のトレードルールを作成し、安定した取引を目指しましょう。

FXトレードルールを設定するための基本的なポイント

トレードルールは単なる「売買の指示」ではなく、いくつかの重要な要素から成り立っています。ここでは、ルールの主要な要素を解説します。

エントリー条件

エントリー条件とは、どのタイミングでポジションを取るかを決定する基準です。

トレードの開始ポイントを明確にしておくことで、無計画なエントリーを防ぎ、感情に流されずに判断することができます。詳細は後半で解説します。

- テクニカル指標を使ったエントリー:移動平均線のゴールデンクロスやデッドクロス、RSIが特定の水準を超えた時、ボリンジャーバンドのバンドウォークなどを基にします。

- チャートパターンによるエントリー:ダブルトップやダブルボトム、ヘッドアンドショルダーなど、価格の動きに応じてエントリーします。

- ファンダメンタルズ要因:重要な経済指標の発表やニュースに基づいて、エントリーポイントを決定します。

例:移動平均線がクロスした時点でエントリーし、リトレースメントで再度確認する。

決済(エグジット)条件

決済条件は、どのタイミングでポジションを決済するかを決める基準です。

利確(利益確定)や損切りのポイントを明確にしておくことで、損失を最小限に抑えつつ、利益を確実に得ることができます。エグジット条件はトレードの最終結果に大きな影響を与えるため、慎重に設定することが重要です。

- 利確ポイント:あらかじめ決めたターゲット価格に達した時、またはテクニカル指標が過熱感を示した時に利益確定します。

- 損切り(ストップロス):トレードが計画通りに進まなかった場合、あらかじめ設定した損失ラインに達した時点で自動的にポジションをクローズします。

例:利確ポイントをATR(平均真幅)に基づいて設定し、1.5倍のATRに達した時点で利確、1倍のATRに達した時点で損切り。

リスク管理ルール

リスク管理はトレードで最も重要な要素の一つです。リスクを適切に管理することで、大きな損失を防ぎ、安定したトレードを行うことができます。

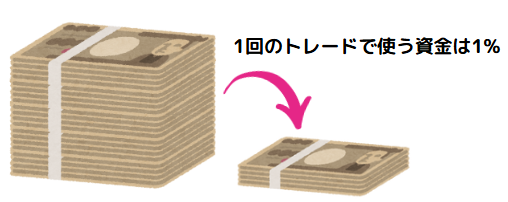

- リスク許容度:1回のトレードで許容するリスクを明確にします。一般的には総資産の1〜2%をリスクに設定することが推奨されます。

- 損失が続いた場合の対応:連続して損失が出た場合、取引を一時停止するルールや、ポジションサイズを一時的に減らすなどの対策が必要です。

例:連続して3回の損失を出した場合は、1日のトレードを中止し、翌日再開する。

ポジションサイジング

ポジションサイジングは、1回のトレードで取引する量を決定するルールです。適切なポジションサイズを設定することで、リスクを管理し、トレードで安定した成長を目指すことができます。

- 固定割合法:毎回のトレードで資産の一定割合(例:1%)をリスクにさらす方法です。

- 固定金額法:取引するポジションサイズを金額ベースで固定し、トレードごとに同じ金額のリスクを取る方法です。

例:資産の2%をリスクに設定し、損切り幅に応じてポジションサイズを決定する。

必要な3つのルール

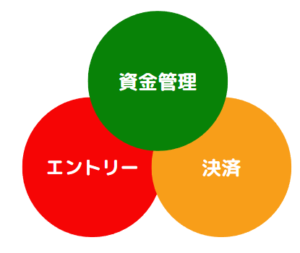

これらを大きく次の3つに分けてルールを決めていきます。

- 資金管理(リスク管理やポジションサイジング)のルール

- エントリーのルール

- 決済のルール

これらのルールは、トレードを感情に流されずに進めるための重要な指針です。

トレードルールと聞いてイメージするのは、エントリーや決済にフォーカスしたものかと思いますが、広義には資金管理も含めて考えます。そして、資金管理が一番重要だったりします。

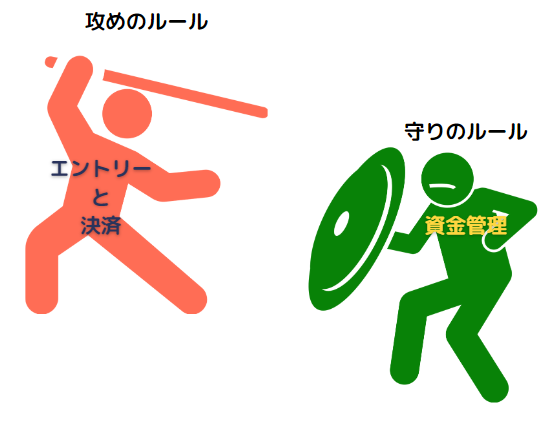

エントリーや決済が攻めのルールとしたら、資金決済は守りのルールです。

以降では、これら3つのルールについて、それぞれ詳しく解説していきます。

資金管理のルールを決める

FXの資金管理では、主に次のようなことを決めます。

- 資金配分

- レバレッジの決定

- ポジションサイジング

- 許容する損失額

- 収益の再投資

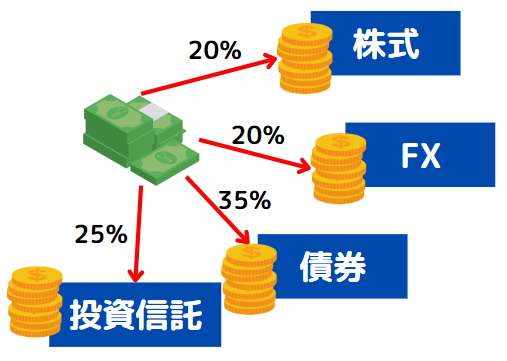

資金配分

自分が投資に使える余裕資金の額を決め、その資金をどの商品にどれくらい分散させるかを考えます。

具体例としては下記があります。

| 方法 | 説明 | 配分例 |

|---|---|---|

| 60/40 ポートフォリオ | 資産の60%を株式に、40%を債券に配分する方法。リスクとリターンのバランスを取るためによく使われる。 | 60% 株式(例:S&P 500インデックスファンド) 40% 債券(例:米国債券ファンド) |

| 年齢ベースのポートフォリオ | 年齢に応じてリスクを調整する方法。「100から自分の年齢を引いた数」を株式の割合とし、残りを債券に配分。 | 30歳の場合:70% 株式、30% 債券 50歳の場合:50% 株式、50% 債券 |

| 3ファンドポートフォリオ | 株式、債券、国際株式の3つのファンドに分散投資する方法。 | 50% 国内株式(例:米国トータルストックマーケットインデックス) 30% 国際株式(例:全世界インデックスファンド) 20% 債券(例:米国総合債券インデックス) |

| コア・サテライト戦略 | 資産の大部分(コア)を安定したインデックスファンドに投資し、残り(サテライト)を高リスク・高リターンの投資に回す方法。 | 80% コア(例:S&P 500インデックスファンド) 20% サテライト(例:テクノロジー株や新興市場株) |

| バリューアベレージング | 定期的に資産配分を調整し、目標の資産額に合わせて資金を増減させる方法。 | 毎月の目標額に対して、資産価値が低ければ追加投資、高ければ資金を引き出す。 |

これは、ある程度の資金規模になってきた時に特に重要です。

少額の場合、分散させると効率が悪くなることがあるため、1つの商品に集中することが多いです。

資金規模に応じて、適切な分散投資の方法を選びましょう。

レバレッジの決定

レバレッジとは、証拠金を入れることで、より大きな金額の取引ができる仕組みのことです。

日本国内のFX証券会社では、最大25倍のレバレッジが可能です。海外の証券会社では25倍以上のレバレッジが提供されることもあります。

例えば、100万円を証拠金として入れ、25倍のレバレッジを利用すると、2500万円分の取引ができます。

1ロット(※)を1万通貨とすると、ドル円が100円の場合、1ロット=100万円になります。

※ロット:取引量を表す単位。証券会社によって1ロットの通貨単位は異なります。

1ロットが1000通貨の証券会社の場合、この例では1ロット=10万円となります。

レバレッジなしでは1ロットしか取引できませんが、25倍のレバレッジを使えば25ロット取引できます。(実際にはスプレッドなどの細かい条件もあるため、これは単純計算の例です)

レバレッジを高めると資金効率は上がりますが、損失が発生した場合の元金への影響も大きくなるため、ご注意ください。(1万通貨で1円動くと、1ロットでは1万円ですが、25ロットでは25万円の変動となります)

ポジションサイジング

レバレッジ倍率と使用可能な資金量が決まれば、次の計算式で取引できる最大ロット数が決まります。

最大ロット数=証拠金 ÷ 為替レート × レバレッジ ÷ 1ロットの通貨単位

例)証拠金:100万円、ドル円:100円、レバレッジ25倍、1ロット=1万通貨の場合

最大ロット数=1,000,000÷100×25÷10000=25ロット

ただし、1回のトレードで全資金を使ってしまうと、1度の損失で資金を失うリスクがあります。

そこで、1回のトレードで使用するロット数を調整して、複数のポジションを持てるようにすることをポジションサイジングと言います。

例えば、5回に分ける場合は、

25÷5=5ロット/ポジション

となり、1ポジション5ロットで、5ポジションもつ事ができます。

ただし、余裕(バッファ)を持たないと証拠金維持率が不足し(いわゆる追証)、強制的に決済される可能性があります。そのため、実際には3ポジションまで使用し、2ポジション分は余裕として残しておく、といった方法を取ります。

このように、何ポジションに分けるか、1ポジションに何ロットを割り当てるかを資金管理のルールとして決める必要があります。

許容する損失額

「1ポジションに何ロットを割り当てるか」を決める目安として、許容する損失額を決めて逆算する方法があります。

例えば、資金が100万円で、1トレードあたり2%の損失(2万円)まで許容する場合を考えます。

1ロット(1万通貨と仮定)なら、200pips(ドル円なら2円)の損失まで許容できます。

しかし、1ポジションに5ロットを取引した場合、

20,000÷50,000=0.4

となり、40pips(0.4円)の損失までしか許容できません。

もし、100pips(1円)の損切り幅を取りたいのであれば、以下の計算式で1回あたりのポジション数を計算できます。

1ポジションのロット数=証拠金×2%÷損切り幅(円)

=1,000,000×2%÷1円=20,000通貨=2ロット

ポジションを多く取って損切りを早くするか、ポジションを少なくして損切りを遅くするかは、トレード手法によって検討してください。

収益の再投資

利益が増えると、証拠金も増えていきます。

そうすると、1ポジションで取引できるロット数を増やすことができます。

次の例を御覧ください。

例)

100万円で2ロットで運用し、資金が150万円になったとします。

↓

損切り幅を1円で、損失を2%まで許容する場合、証拠金が100万円から150万円に増えると、以下の計算になります。

150万×2%÷1=30,000通貨=3ロット

打てるロット数が1つ増え、3ロットが可能になる。

これが収益の再投資です。

増えた分を出金して、ロット数を変えずに運用してもいいですし、例のように、全て再投資してロットを増やして行くことで利益を高めることもできます。

再投資は複利効果を生むため、増やす目的なら、一定額単位で増やしていくことをオススメします。

- 資金量に合わせた最大ロット数を把握する。

- 1トレードのポジションのロット数を決める。

- ロット数を決めるときには損失許容額から決める方法がある。

- 収益を再投資すれば複利効果を見込める

エントリーのルールを決める

エントリーの根拠となるルールを決めていきます。

まずはシンプルに

初めての場合、どんなルールを設定すればよいのかわからないことが多いです。そのため、まずはシンプルで一目でわかるルールから始めると良いでしょう。

例えば、次のようなルールです。

- 移動平均線にタッチして反発し、次の足で上抜けしたら買い

- 移動平均の帯を完全に上抜けたら買い

- レンジの上限を突破したら買い

いきなり複雑なルールやよく知らないインジケーターを使うと、検証が大変で挫折しやすくなります。

ルールやインジケータをよく知らない人は次の「仮説を立てて検証する」方法も良いです。

仮説を立てて検証する

チャートを長期間観察していると、特定のパターンが現れた際に上昇しやすい、または下落しやすいという傾向に気づくことがあります。

その「なんとなく感じる傾向」を文章化してみてください。チャートのスクリーンショットを撮るでも構いません。

こうして、そのパターンが現れた時にエントリーするというルールを作ることができます。

しかし、まだ思いつきの段階で、そのルールの期待値がどれほどあるかはまだわかりません。

多くの初心者が退場する原因は、この思いつきの段階で本番トレードを始めてしまうことにあります。

本番で試す前に、過去のチャートを使ってどれくらいの成績が出たかを検証する必要があります。

これが過去検証です。

過去検証については、詳細な記事がありますので、以下を参考にしてください。

既存のルールを検証する

エントリールールは、必ずしも自分が作る必要はありません。

他の人が作ったルールを使ってみる、というのでも問題はありません。

現在は情報が豊富にあります。ブログ、YouTube、FX書籍、証券会社のサイトなどを探して、自分が理解できそうなものを選び、検証してみてください。

【書籍】

体系的に情報が整理されているのが利点です。コストも数千円で済みます。

株式投資のテクニカル分析 売買ルール集

手法づくりに必要な考えがわかるテクニカル分析の売買ルール集です。まさにForex Testerと相性の良い書籍と言えます。

マーケットのテクニカル分析 練習帳

テクニカル分析を網羅しています。Forex Testerと組み合わせることで、実践的なテクニカル分析の練習になると思います。

プライスアクショントレード入門 足1本ごとのテクニカル分析とチャートの読み方

複雑なインジケータを使わず、価格の動きで分析を行うプライスアクションに特化したルールを作る場合は絶対オススメな一冊です。Forex Testerはティック単位で価格をトレースできるのでリアルに近い練習ができます。

【無料】FX投資マスターガイド(図解オールカラー128ページ)

無料の電子書籍です。メールアドレスを登録するだけですぐ読めるので、まずは気軽に目を通してみてください。

【スクール】

スクールは敷居が高いので、まずは次のようなスクールの体験会や説明会に参加してみて、ただアイデアを得るだけでも良いと思います。

- 一般社団法人日本FX教育機構:FXスクール説明会

損しにくい売買ルールに特化したFXノウハウを教える歴史のあるFXスクール。

金融庁の投資助言・代理業に登録している投資教室のFXノウハウだから安心です。 - Financial Academy:無料体験学習会

株式投資も対応しているスクールで、無料で体験受講できます。ZoomでのWeb学習も可能です。無料体験なのでスクールの紹介はありますが、無理な勧誘は行われないので安心してください。

他人のルールを使う大きなメリットは、ルール作成に伴う試行錯誤の過程を省略できる点です。

しかし、デメリットもあります。例えば、

- なぜ、この条件でエントリーするんだろう?

- このインジケータを使う理由は?

- 正しいパターンでトレードできているのか不安

のように、本来は、試行錯誤で乗り越える部分の成り立ちを知らないので、100%ルールの意図通りに実践するのが難しいことです。

本やYouTubeで紹介されてるルール通りにトレードしてるのになぜか勝てない

ということが起こるのはそのためです。

ルールを教える側も、すべてのチャート状況に対応した動きを教えることはほぼ不可能です。基本ルールを覚えたら、過去検証を行い、自分なりの解釈を加えながら微調整していくことが、自分に合ったルール作りの鍵となります。

なので、人が作ったルールだとしても、過去検証でちゃんと結果がだせるか?のチェックは必要です。

AI(ChatGPT)を活用しよう

AI技術は日々進化を続けており、回答の精度も向上しています。これを、FXのルール作りにも役立てることができます。

以下の記事では、ChatGPTを活用した具体的なルール作りの方法を紹介しています。ぜひ参考にしてください。

- エントリールールはシンプルなものから。

- 自分で作る場合も、人が作ったルールを使う場合も過去検証は必須。

決済のルールを決める

決済には、下記があります。

損失を確定する「損切り」

利益を確定する「利益確定」

それぞれのルールを決定します。

損切りルール

損切りのルールのパターンとしては次のものが考えられます。

- エントリー根拠が崩れた位置に設定

- 固定額(例えば、損失許容額に達する位置)に設定

- 両者の組み合わせ

エントリー根拠が崩れた位置に設定

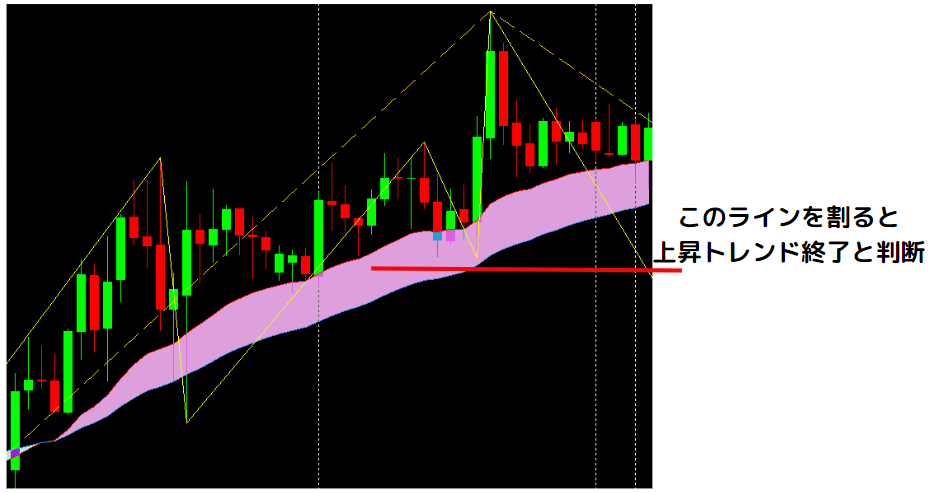

損切り位置の最も基本的な設定方法は、エントリーの根拠が崩れるポイントに設定することです。

例えば、特定のサポートラインを根拠にエントリーした場合、そのラインを価格が下回った時点でエントリー根拠が崩れると考えられます。

そのため、そのラインを少し超えた位置に損切りを設定することで、トレードプランが無効になったことを明確に判断できます。

例えば、次のような上昇トレンドでエントリーした場合、

移動平均線を割って、さらに押し安値を割るポイントになったら、トレンドが終了したとして、損切りを設定する、という例です。

このように、チャート上重要な位置に設定します。

固定額に設定(損失許容額に達する位置など)

1トレードあたりで許容できる損失のラインに自動的に損切りを設定する方法です。

許容する損失額の設定については、前述しておりますので参考にしてみてください。

この場合は、1円(100pips)など固定額での損切り設定となります。

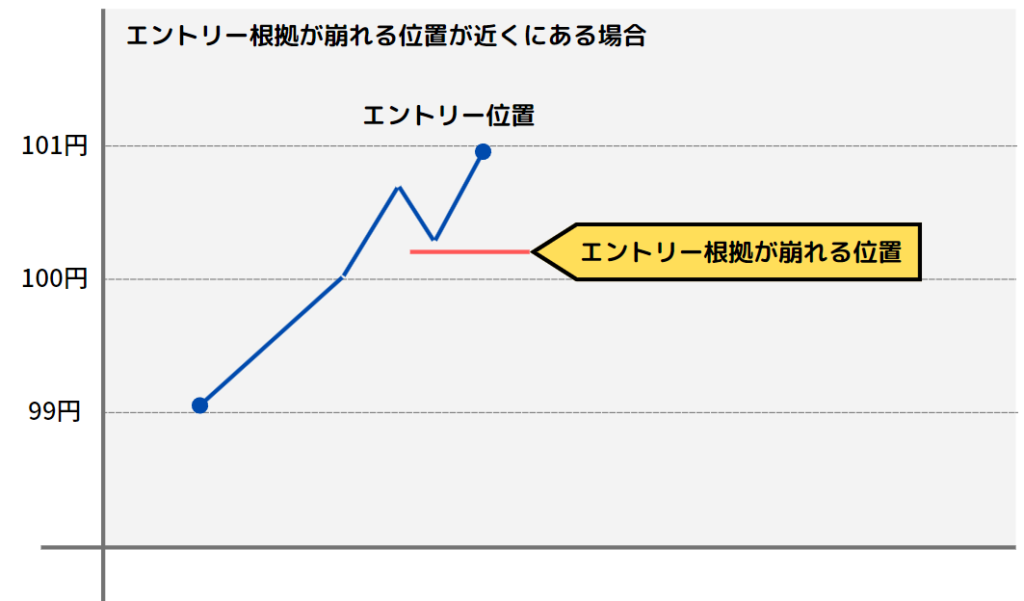

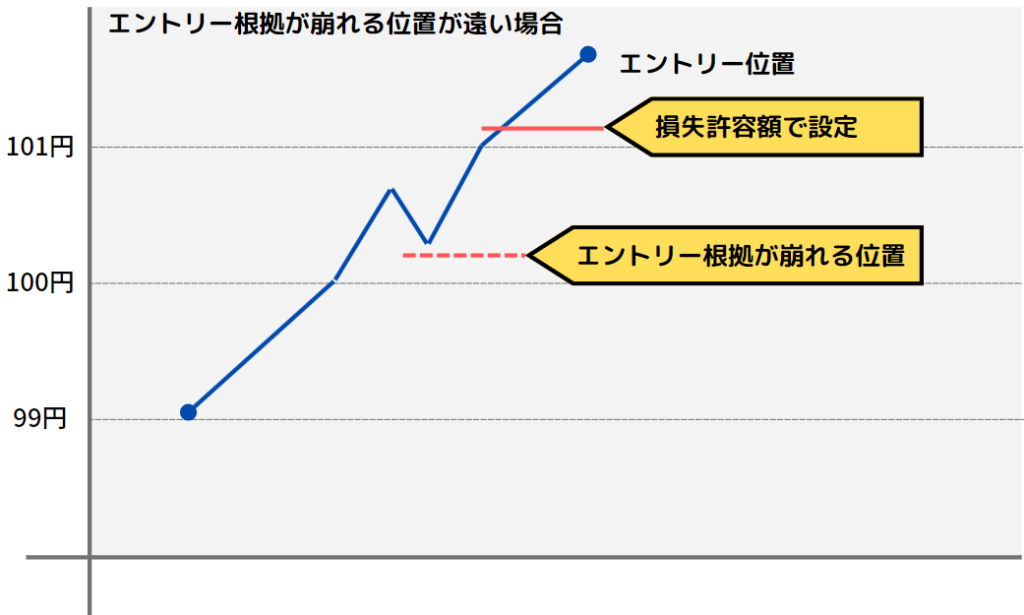

両者の組み合わせ

両者を組み合わせる方法です。

損切り位置の設定方法として、エントリーの根拠が崩れる位置が近い場合、その位置に設定します。

エントリー根拠が崩れる位置が遠く、設定すると損失許容額を超えてしまう場合、損失許容額に基づいて損切りを設定します。

この考え方は、トレードが順調に進み、利益が出始めた場合に、損切り位置を利益方向に移動させていく「トレーリングストップ」にも活用できます。

トレーリングストップの場合は、損失許容額の概念が損失ではなく、利益の一部を確保するための「ドローダウン額」となります。利益を伸ばしつつ、トレードを継続することができるため、効率的なリスク管理が可能です。

また、損切りを設定する際には、逆指値注文(ストップロスオーダー)を使用するのが一般的です。

これは、価格が損切り位置に到達した時点で自動的にポジションが決済される仕組みです。逆指値を使うことで、瞬時に損切りを実行し、予想外の急な値動きにも対応することができます。

詳しくは、下記の記事も参考にしてください。

利益確定ルール

利益確定はトレーダーが悩むポイントです。

早く確定しても、待ちすぎても後悔することが多いのが利益決済です。

まずは、自分のトレードルールが勝率重視型なのか、リスクリワード重視型なのかを把握しましょう。

「リスクリワードって何?」という方は、下記の記事を参考にしてください。

過去検証を行うことで、勝率とリスクリワードを把握できます。

- 勝率が高くてリスクリワードが低い

- 勝率が低くてリスクリワードが高い

期待値がプラスであれば、どちらも正解です。

【勝率重視型の場合】

・決まった利益が出た時点で決済。

・その後、さらに伸びても、ルール通りにトレードできたのだから後悔しない。

【リスクリワード重視型の場合】

・トレーリングストップをうまく使って、できるだけ伸ばし、相場が反転したら決済。

以上が、おすすめの方法です。

- 決済のルールは、損切りと利益決済に分けて設定する。

- 損切りは、エントリー根拠が崩れる場所か損失許容額の位置に設定。

- 利益決済は、自分のルールが勝率重視かリスクリワード重視かで変えていく。

ルールを検証する

ここまで紹介してきた「資金管理」「エントリー」「決済」のルールが出来たら、必ず過去検証を行ってください。

これをせずにぶっつけ本番で望むと失敗します。

ルールを決めたばかりの時は、「素晴らしいルールができた!」と自己評価が高くなりがちです。

しかし、過去検証を行うことで、客観的に結果を評価することができます。

例えば、勝率の高いエントリールールを作ったつもりでも、その条件が複雑で、エントリーチャンスがほとんど発生せず、3ヶ月に1回しかトレードできないということが起こるかもしれません。

過去検証は、実際のトレード環境でそのルールがどれほど有効かを確認するための重要なステップです。ぜひ、下記の記事を参考にして、過去検証を実践してみてください。

デモトレードまたは少額で実践開始

過去検証で良い結果が出たことを確認できたら、いよいよ実践です。

実践の前にデモトレードから始めても構いません。デモトレードでは意欲がわかないという人は、実践でも問題ありませんが、ロットを最小から始めることをおすすめします。

※デモトレードとは、実際の資金を使わずに、リアルタイムの相場で自分のルールに基づいて取引することです。

過去検証と実践の大きな違いは、本当の損失が発生することによる感情のゆらぎです。

過去検証ではルール通りにできたのに、実践になると損失を避けるためにルールを守れなくなることがあります。

特に、リスクリワード重視のルールの場合、勝率が低いことが多いため、検証中は気にならなかった連敗が実践だと連敗に心が耐えられなくなり、ルールを放棄してしまうことがよくあります。

この感情の乱れに耐えられるかが、実トレードならではの評価項目となります。

当ブログのテーマは、このようなトレードの悩みを想定して作っておりますので、心が折れそうになったら、当ブログを見て冷静になり、ルールを死守できるよう頑張ってください。

トレードノートで記録をつける

実践がはじまったら、トレードノートをつけることをオススメします。

トレードノートをつけることで、感情のケアやルールの再評価といったことが期待できます。

トレードノートの付け方等については下記記事を参考にしてください。

定期的にチェック

トレードノートをつけ、定期的にチェックして、ルール通りにできているかを確認してください。

また、改善したいルールがあれば変更しても構いませんが、その都度、過去検証をやり直すようにしましょう。この繰り返しでルールを改善していきます。

注意点としては、

- 無闇にルールを増やさない

- ルールを複雑にしない

- 評価はトレードごとに行わない(一定期間で評価する)

です。

無闇にルールを増やしたり、ルールを複雑にすると、エントリーを躊躇してしまうことがあります。詳しくは下記の記事を参考にしてください。

また、評価を1回のトレードごとに行うとルールが混乱してしまいます。1回ルールを決めたら、一定期間はそのルールで運用するようにしましょう。詳しくは下記の記事を参考にしてください。

まとめ

この記事では、トレードルールを設定するための基本的なポイントについて説明しました。

エントリー、決済、リスク管理の各ルールを明確にすることで、感情に左右されず、より一貫性のあるトレードが可能となります。

次に進むべきは、これらのルールを自分のトレードスタイルに合わせて具体的に設計し、実践で検証するステップです。ルールを作ったら必ず過去のチャートで検証してください。