- 高値で売り→高値更新し続けて大損害

- これ以上下がらないと思ったら最安値更新

- 高値安値だと逆張りしたくなる

これらの症状でお悩みの方に「適切なタイミングを待てるようになる」処方箋です。

FX逆張りがやめられない理由とは?

逆張り思考がやめられない原因は次の2つです。

- 反転しそうに見えてしまう心理効果

- リスクリワードが魅力的

それぞれ解説していきます。

トレード心理とアンカリング効果

まず、「アンカリング」という心理効果について説明します。

アンカリングとは、直近の高値や安値などの過去の情報(アンカー)に引きずられる心理的な傾向です。例えば、次のような状況です。

半年以上110~115円だった値段が1ヶ月で120円に到達した。

ずっと110円台だったので、これ以上は伸びないだろうと、売りを入れる(逆張り)

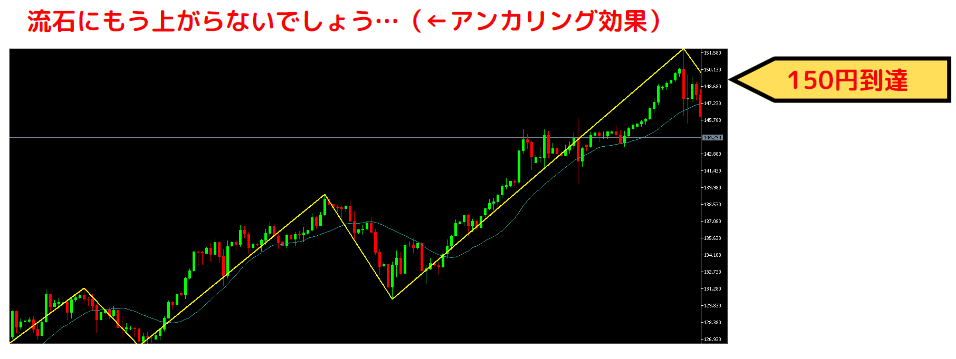

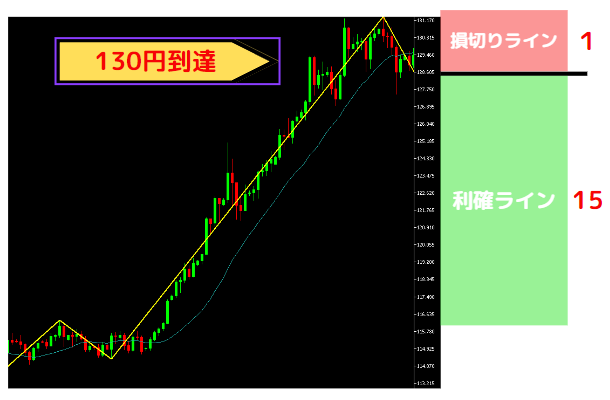

では、この後の値段の推移を見てみましょう。

更に10円上昇し、130円まで到達しました。

115円で売っていた場合、15円もの損失になります。

この後はどうなると思いますか?

でも、さすがに15円も上昇したら、もう下がりますよね・・・

↑これが「アンカリング効果」です。

調整は入りながらも、結局150円まで到達しました。(2022/3~2022/10のドル円)

このように、アンカリング効果とは過去の価格に引きずられて判断を誤ることです。

この心理効果を「高値覚え」「安値覚え」と言ったりもします。(上の例は安値覚え)

高値覚えは逆の例で、例えば150円が120円に下がると安く感じて、これ以上下がらないだろうと判断するものです。

当然、いつまでも高値や安値を更新し続けることはなく、どこかで反転しますが、この心理効果を理解しておくことが重要です。

「高値っぽい」、「安値っぽい」は、トレードの根拠としては弱く、感情に流されているだけのトレードなので気をつけましょう。

- 過去の高値や安値の印象(アンカー)を基準に、今の価格が高く感じたり安く感じたりする(アンカリング効果)ことで、反転しそうに見えてしまう。

- アンカリング効果と気づかず、高値覚え/安値覚えでトレードするのは危険

リスクリワードの錯覚

2つ目は、逆張りが「リスクリワードが魅力的に錯覚してしまう」点です。

これは視点を変えたアンカリング効果の一例です。

前述のドル円が130円まで到達した例をみてみましょう。

最高値:131円

現在:130円

直近安値:115円

この状態で売りを入れ、損切りラインを132円に設定し、115円まで戻るとすれば、損失1に対して利益15という大きなリスクリワードになります。

これは、最高値131円がアンカーとなり、ここは超えてこないだろう、というアンカリング効果と

とても大きな利確幅の皮算用の相乗効果で、逆張りの売りを入れたくなる状況です。

しかし、結果として150円まで上昇しました。

こういった誰もが売りたくなる場面は、機関投資家の格好の餌食になりやすく、彼らがまとまった買いを入れてロスカットを誘うと、反動で一気に上昇します。

リスクリワードを意識した損切りラインの設定は重要で、リスクが小さくリワードが大きい場所であれば、負け覚悟で取りに行くのは手法として問題ありません。

ただし、感情で「ここで反落したら美味しそう」と飛びつくのは避けるべきです。ダマシに合いやすく、利益が出ても再現性がないためです。

- 高値/安値はリスクリワードが良く見えるため、逆張りしたくなる。

- リスクリワードが良いからと、手法に関係なく飛びつくのはNG

【処方箋】逆張りを克服する方法は?

これらの原因を踏まえ、「適切なタイミングを待てるようになる」ための処方箋です。

次の方法を試してみてください。

- 逆指値を使う

- 反転の根拠が出るまでまつ

- 下位足では順張りを行う

それぞれ解説します。

逆指値を使う

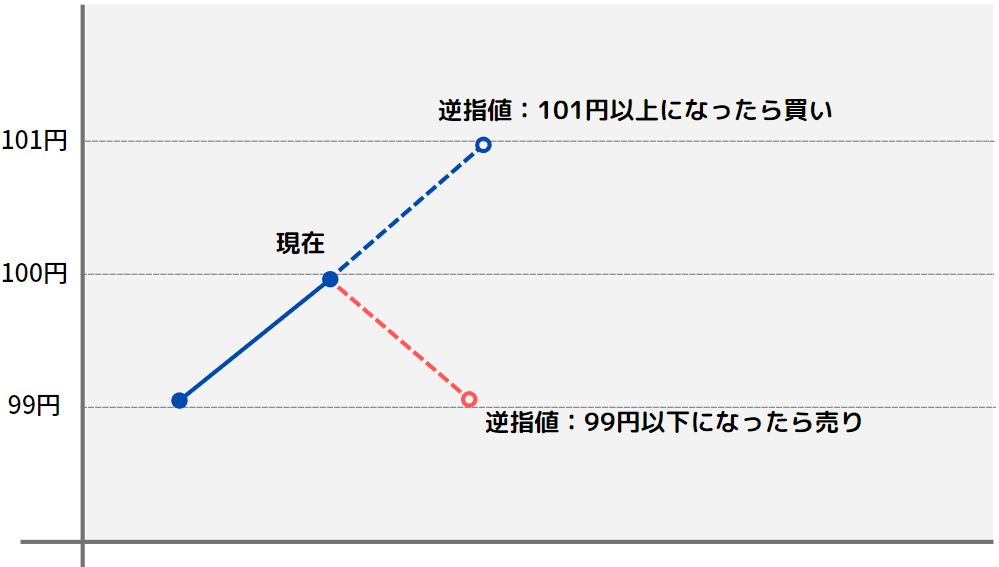

1つ目は、「逆指値を使う」ということです。

逆指値については、下記記事にて解説しておりますので、わからない方はまずそちらをご覧ください。

逆指値の特徴は、「価格の流れに沿ってエントリーできる」という点にあります。

現在値より不利な位置でエントリーしますが、価格の動きに従うため、局所的には順張りとなります。

「価格が上に行ってる時は、同じ方向に買い」

「価格が下に行ってる時は、同じ方向に売り」

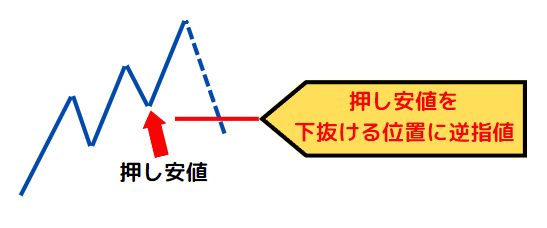

なので、高値圏で売りたい場合、すぐに売るのではなく、一定ラインを下回る位置に売りの逆指値を設定します。これにより、下落の流れに沿った売りを持つことができます。

- 逆張り注文をすると、局所的には順張りとなる。

- 流れが変わると思われる場所に仕掛けると反転の流れにのりやすい。

反転の根拠が出るまで待つ

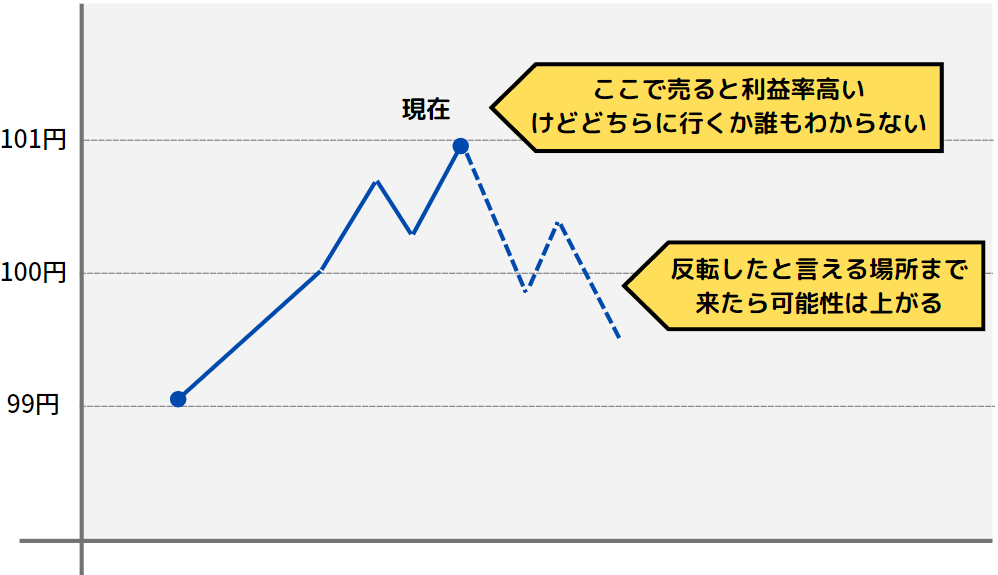

2つ目は、「反転の根拠が出るまで待つ」です。

利益率を上げるために、反転する前に先読みエントリーしたくなりますが、反転した事実を見てからエントリーするほうが確実です。

反転の根拠として使われるものをいくつか後述します。

詳しく説明するとそれだけで記事が出来てしまうので、ここでは簡単にイメージを掴んでいただく程度です。

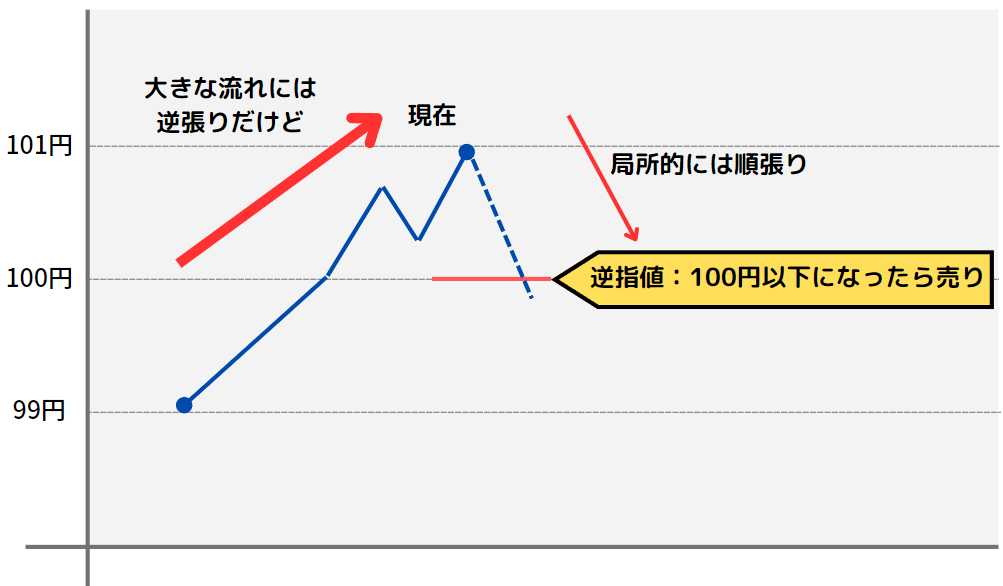

下位足では順張り

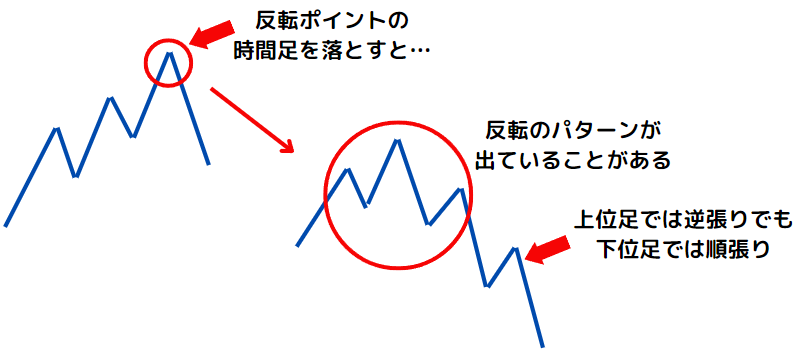

3つ目は、「時間足を1つ落として、下位足では順張りを狙う」ということです。

現在の足では逆張りになってしまうポイントでも、下位足に落とすと反転パターンが現れ、トレンドが転換し、順張りでトレードできることがあります。

大きな流れとしては逆張りであるため、再び反転する可能性はありますが、短期的な流れを捉えることができます。また、仕掛けるタイミングが早くなるため、上位足の反転をいち早く捉えられます。

このように、時間足を複数切り替えて分析することを「マルチタイムフレーム(MTF)分析」と言います。上位足・下位足どちらも逆張りで仕掛けるより、勝率が上がる可能性があります。

- 下位足では順張りを仕掛けるようにすると、早めに流れを捉えられる可能性がある。

- 1つの時間軸だけでなく、複数の時間軸で分析(マルチタイムフレーム分析)をすると視野が広がる。

実践的なトレード手法は?

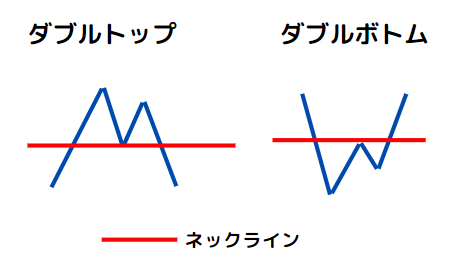

ダブルトップ/ダブルボトム

ダブルトップは、天井の反転の判断に使われます。

2回天井をトライして、下抜けするパターンです。

ダブルボトムはその逆で、2回底をつけた後に上昇していくパターンです。

どちらも、抜けた後にネックラインまで戻すことが多いので、そこでエントリーを狙います。(逆指値を設定)

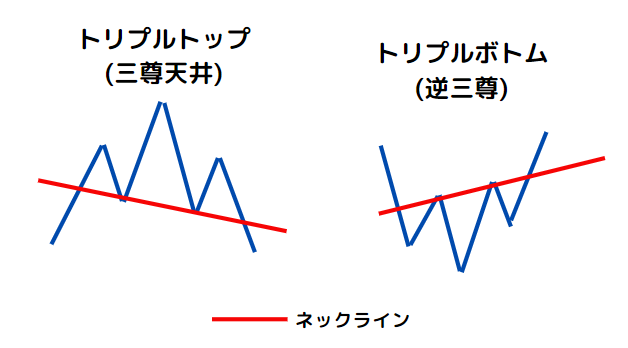

トリプルトップ(三尊天井)/トリプルボトム(逆三尊)

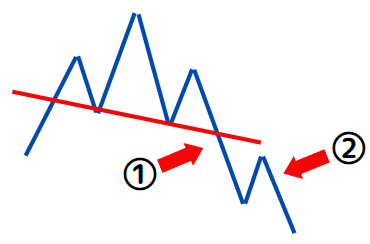

トリプルトップは天井の反転の判断に、トリプルボトムは底の反転の判断に使われます。

1つ目の山より、2つ目の山の方が、三尊では低く、逆三尊では高いのが特徴です。

ネックラインを抜ける場所(下図①)に逆指値を設定するか、ネックラインを抜けた後、ネックライン付近まで戻して再度反転した所(下図②)をエントリーするのが一般的です。

押し安値を下抜け/戻り高値を上抜け

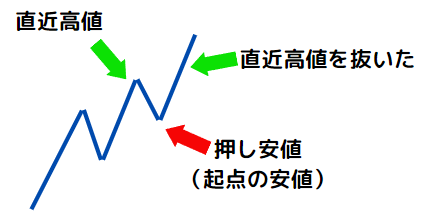

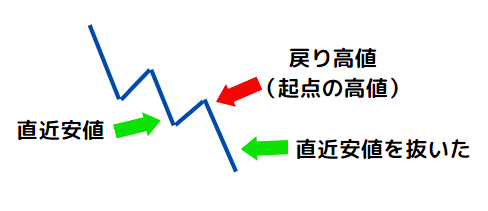

まず、押し安値/戻り高値とは、それぞれ次のようなものです。

押し安値:直近高値を抜いた起点となった安値

戻り高値:直近安値を抜いた起点となった高値

これは、ダウ理論でのトレンド状態を表しています。

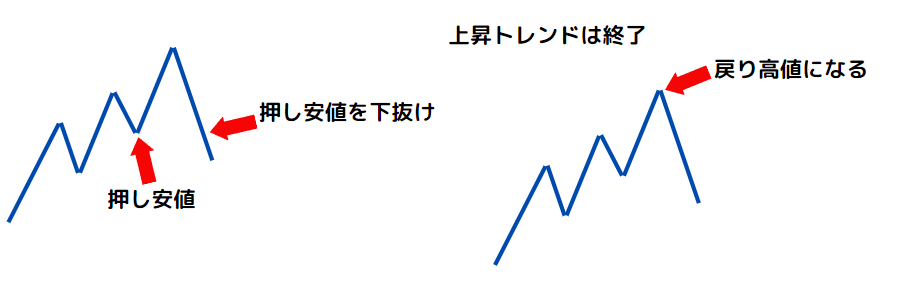

この状態が崩れると、トレンドが終了した、と判断できます。

つまり、次のようなことです。

なので、押し安値を下回る位置に逆指値を設定しておけば、トレンドが終了した状態なので、順張りでのエントリーとなります。

- 反転のパターンが出たのを確認し、それを根拠としてエントリーする。

- 反転のパターンは、100%確実ではないが、無闇に逆張りするよりも再現性があるトレードが可能になる。

FXトレードの練習をするには?

反転パターンの練習には、過去検証が必須です。

金額を抑えた本番トレードでも良いですが、数をこなせませんし、精神的にきついです。

過去検証の方法については下記の記事にてまとめてありますので、参考にしてみてください。

まとめ

逆張りをしてしまうのは、

・「反転しそうに見えてしまう」心理的な側面

・「高いリスクリワード」をあげられそうに見えてしまう欲求

が原因でした。

対処法としては、「反転の根拠を複数の時間軸で見つけ、逆指値注文でエントリーする」ことで、安易な逆張りを避けることができ、適切なエントリーのタイミングを待つことができるようにます。

是非試してみてください。